Die Geldpolitik bekämpft die derzeit hohe Inflation mit falschen Mitteln: Die stark gestiegenen Leitzinsen der Zentralbanken gefährden damit Investitionen für Beschäftigung und die Bekämpfung der Klimakrise. Stattdessen zählt in Österreich der Bankensektor zu den Profiteuren der Inflation. Durch die angestiegenen Leitzinsen und hohe Gebührenanhebungen erzielt er historische Rekordgewinne. Bei den Sparer:innen kommen die höheren Zinsen kaum an, während die Zinsen auf Kredite spürbar steigen. Die Politik ist gefordert einzugreifen.

Rasche Zinsschritte führen zu Rekordgewinnen

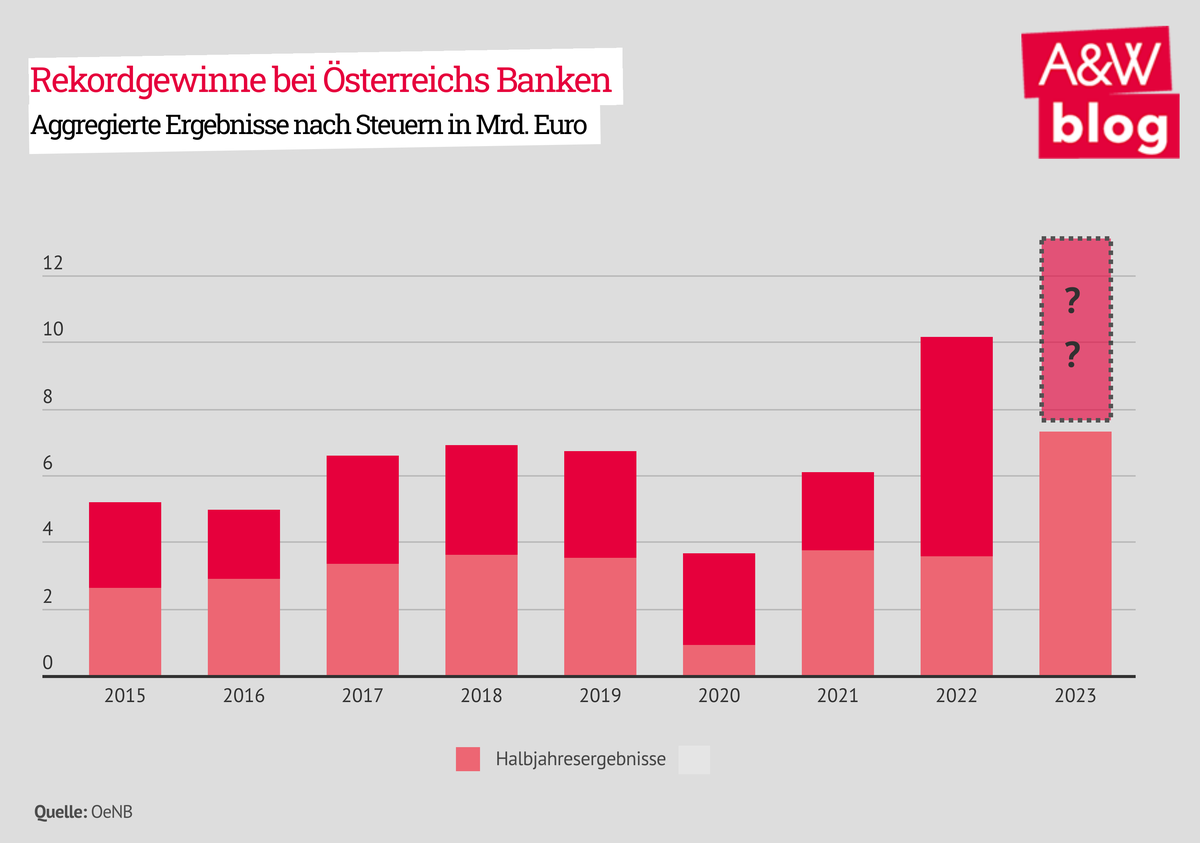

Der Bankensektor in Österreich profitiert von der Zinswende – also nach jahrelang quasi Nullzinsen zuletzt rasante Anhebungen – und der derzeitigen Inflationsdynamik enorm und erzielt deshalb Rekordgewinne: Das Jahresergebnis nach Steuern ist 2022 um rund 67 Prozent auf 10 Milliarden Euro gestiegen. Von Juni 2022 auf Juni 2023 betrug die Steigerung gar 105 Prozent. Lag das Halbjahresergebnis 2022 noch bei 3,5 Mrd. Euro, fuhren die Banken im ersten Halbjahr 2023 7,3 Mrd. Euro Gewinne ein. Damit liegt das Halbjahresergebnis 2023 über den bisherigen Jahresergebnissen vor 2022.

Verantwortlich dafür sind einerseits die stark gestiegenen Gebühren, welche sich mit einem satten Plus beim Provisionsergebnis von 2,1 Mrd. Euro im Jahresergebnis 2023 widerspiegeln. Das Ergebnisplus im Vergleich der Halbjahre 2022 und 2023 erreicht immer noch 990 Mio. Euro. Die Gebühren wurden dabei deutlich über der durchschnittlichen Inflationsrate und auch den anderen Euroländern angehoben. Den stärksten Beitrag zu den Höchstgewinnen lieferte jedoch das Nettozinsergebnis, das sich von 2021 auf 2022 um 3,6 Mrd. Euro erhöht hat, im Halbjahresvergleich 2022 – 2023 gab es eine noch deutlichere Steigerung um 4,5 Mrd. Euro.

Wie ist es dazu gekommen?

Der Rat der Europäischen Zentralbank (EZB) hat beginnend mit Juli 2022 den Leitzinssatz in einer historisch einmaligen Weise in bisher zehn Schritten auf 4,5 Prozent angehoben. Die Transmission der derzeit steigenden Zentralbankzinsen läuft hauptsächlich über die Bilanzen der Geschäftsbanken. Dahinter steht der Gedanke, dass höhere Zinsen das Sparen wieder attraktiver machen und die Schuldenaufnahme verteuern sollen, um so den Konsum und Investitionen negativ zu beeinflussen. Das solle darin münden, dass die Unternehmen aufgrund der sinkenden Absatzmöglichkeiten ihre Produkte billiger anbieten, damit so die Inflation sinkt. Das ist dann tatsächlich besonders wirksam, wenn die Preissteigerungen auf eine hohe Konsumnachfrage zurückzuführen sind. Allerdings erfolgten die aktuellen Zinsanhebungen als Reaktion auf angebotsseitige Schocks, ausgelöst durch Lieferkettenprobleme und den Anstieg der Energiepreise nach der russischen Invasion in der Ukraine. Der Hebel ist somit weniger wirksam und beeinflusst die Preise nur indirekt über eine gebremste Nachfrage. Derart drastische Zinsschritte in diesem wirtschaftlichen Umfeld bremsen Investitionen, Konjunktur und Beschäftigung und lösen auch nicht die Problematik von stark gestiegenen Energie-, Lebensmittel- oder Wohnungspreisen. Außerdem erschweren sie notwendige private und öffentliche Investitionen, die eine sozial-ökologische Transformation benötigt.

Zinsen auf Kredite steigen, die Einlagenzinsen bewegen sich nur langsam

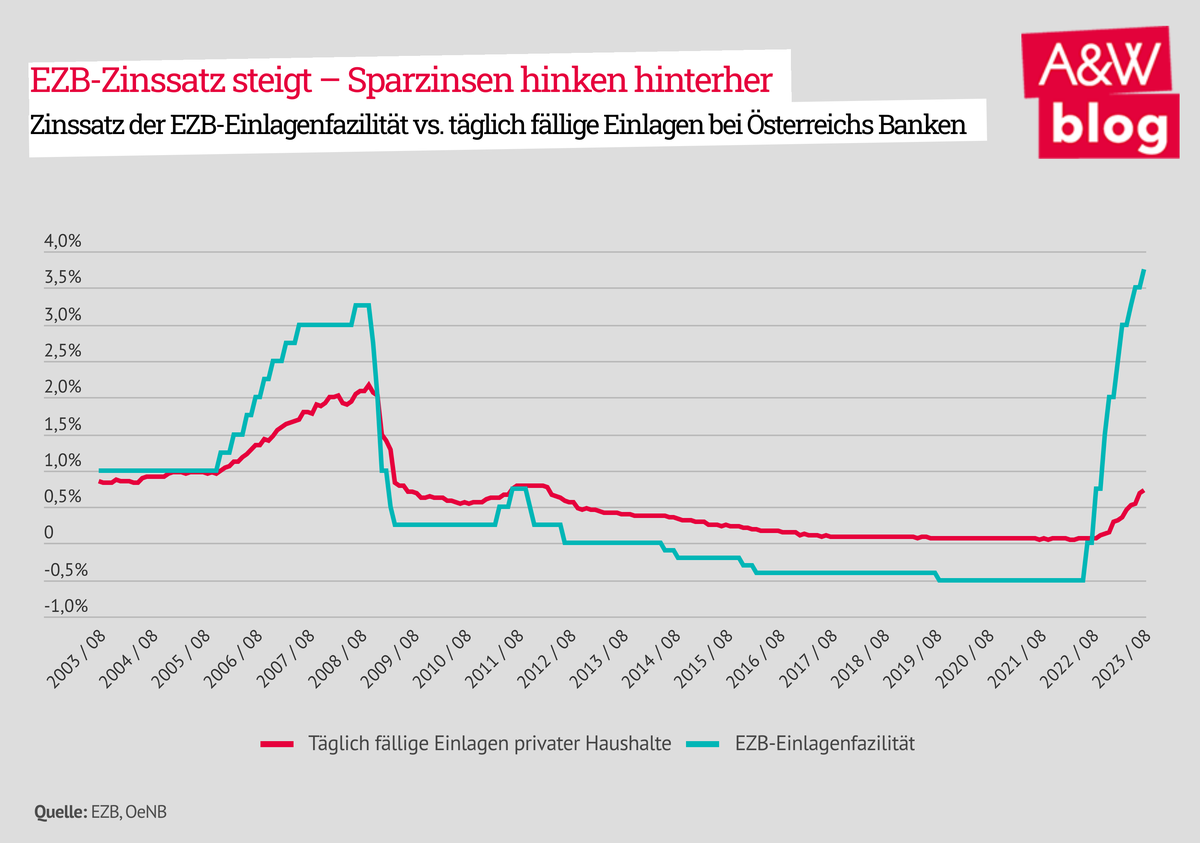

Beim Kreditkanal – also der Nachfrage nach Krediten – gibt es die erwartbaren Reaktionen eines Rückgangs, die Neuvergabe sinkt aufgrund der gestiegenen Kreditzinsen im ganzen Euroraum. Gleichzeitig steigt die Zinsbelastung für Kreditnehmer:innen mit variabler Verzinsung an, sowohl bei den Immobilienkrediten als auch Konsumkrediten. Auf der Seite der Sparer:innen werden die Zinsen aber nur sehr verzögert von den Banken weitergegeben. Täglich fällige Sicht- und Spareinlagen privater Haushalte, die knapp über zwei Drittel der Haushaltseinlagen ausmachen, wurden im August 2023 mit 0,73 Prozent laut letztverfügbarem Datenpunkt der OeNB verzinst. Gleichzeitig konnten Geschäftsbanken direkt täglich fällig beim Europäischen Zentralbankensystem (ESZB), das sind die EZB und Zentralbanken des Euroraums, zu 3,75 Prozent einlegen.

Mit 20. September wurde dieser Zinssatz, die sogenannte Einlagenfazilität, auf 4 Prozent angehoben. Die niedrig verzinsten Kund:inneneinlagen umgehend höher verzinst ohne Risiko bei der EZB einzulegen hat jedenfalls wenig mit unternehmerischem Geschick der Banken zu tun, sondern stellt eigentlich ein Arbitragegeschäft, also eine risikolose Ausnutzung der Zinsdifferenz, dar. Damit verbunden ist eine Umverteilung von Einleger:innen und Zentralbanken hin zu den Banken. Die Nutzung der Einlagenfazilität der EZB durch österreichische Kreditinstitute betrug in den zwölf Monaten von September 2022 bis August 2023 das rund 37-Fache der zwölf Monate davor. Mit dieser intensiven Nutzung flossen im Zeitraum September 2022 bis August 2023 rund 2,5 Mrd. Euro an Zinszahlungen der EZB an Österreichs Banken, während diese für Einlagen von privaten Haushalten im selben Volumen und Zeitraum nur rund 385 Mio. Euro an Kund:innen für Zinsen zahlten und somit in den zwölf Monaten rund 2,1 Mrd. Euro risikolos über die Einlagenfazilität lukrieren konnten.

Subvention des Bankensektors

Da dies in der derzeitigen wirtschaftlichen Situation einer Subvention des Bankensektors gleichkommt, werden auch die Rufe nach Änderungen im System lauter. Als ersten Schritt entschied bereits der EZB-Rat, die Mindestreserven ab September 2023 mit 0 Prozent zu verzinsen, was eindeutig zu begrüßen ist. Die Mindestreserve ist der Anteil der Kund:inneneinlagen, den Banken direkt bei der Zentralbank halten müssen; dieser liegt bei einem Prozent. Um die Zinszahlungen der Zentralbank an die Geschäftsbanken einzudämmen, die die hohen Gewinne hauptsächlich verursachen, sollte auch der Mindestreservesatz angehoben werden. Das würde das strukturelle Arbitragegeschäft eindämmen und so die Zinszahlungen des Europäischen Zentralbankensystems von 152 Mrd. Euro für den europäischen Bankensektor eindämmen.

Zusätzlich stellte das ESZB in der Covid-Pandemie den Banken langfristige Liquidität zum Nulltarif im Ausmaß von rund 1,5 Bio. Euro zur Verfügung, um die wirtschaftliche Situation zu entspannen. Solange die Zentralbankzinsen auch bei null lagen, konnten diese auch nicht gewinnbringend bei der Zentralbank eingelegt werden; sprich: zum Nulltarif ausgeborgt und zum Nulltarif eingelegt. Mit dem Anstieg der Leitzinsen wurde jedoch eine Arbitragemöglichkeit eröffnet, die billige Liquidität der Zentralbanken konnte direkt wieder bei jenen profitabel eingelegt werden. Diese Möglichkeit wurde zwar in der Folge eingeschränkt, hat aber ebenfalls zu Gewinnen bei den Banken zulasten der Zentralbanken geführt.

Ebenso zu erwähnen ist, dass staatliche Unterstützungsmaßnahmen und Fördergelder zur guten Ertragslage beigetragen haben. Die fiskalische Stabilisierung der Unternehmen und Haushalte der letzten Jahre während Pandemie und Teuerung mit Milliarden an öffentlichen Geldern hat zu einer Reduktion der Risiken für Banken gesorgt, die sonst wohl mit einem nicht unerheblichen Anstieg von Kreditausfällen konfrontiert gewesen wären.

Schlussfolgerungen und Forderungen

Die Geldpolitik bekämpft die durch Angebotsschocks getriebene Inflation mit falschen Mitteln und gefährdet damit die Investitionen für Wachstum, Beschäftigung und die notwendige Transformation aufgrund der Klimakrise. Bei der Umsetzung der Geldpolitik kam es zu hohen Arbitragegewinnen der Banken (für Österreich etwa 2,1 Mrd. Euro bis August 2023). Die umfangreichen Unterstützungen der öffentlichen Hand in der Covid-Krise und der Energiepreiskrise durch Unternehmenssubventionen, Kurzarbeit und Stabilisierung der Nachfrage haben auch die Risikokosten der Banken gering gehalten, was ebenfalls zu den hohen Gewinnen beigetragen hat. Daher sind nun folgende Maßnahmen gefordert:

- Die Arbitragegewinne der Banken könnten als risikolose Zufallsgewinne auch über eine Steuer auf Nettozinserträge abgeschöpft werden, insbesondere, da die Schere zwischen Kredit- und Einlagenzinsen nicht geschlossen wird.

- Nachdem die EZB die Remuneration der Mindestreserve seit Mitte September 2023 nicht mehr verzinst, sollte zusätzlich auch das Mindestreservesoll, also die Höhe der Mindestreserve, über einen höheren Satz angehoben werden. Das würde zusätzlich übermäßig vorhandene Liquidität aus dem Markt nehmen und so auch die Transmission der Zentralbankzinsen vom Geldmarkt in die Wirtschaft unterstützen.

- Eine Erhöhung der Stabilitätsabgabe als Ausgleich für die Milliarden an öffentlichen Unterstützungsgeldern während Pandemie und Teuerungskrise, die das Risiko der Banken erheblich reduzierte. Diese wurde ursprünglich aufgrund der Finanzkrise 2007 eingeführt und 2016 gegen eine Abschlagszahlung verringert.

- Die Wiedereinführung der Bundesschatzscheine auf direktem, gebührenfreiem Vertriebsweg würde ebenfalls die Weitergabe der EZB-Zinsen unterstützen.

- Insbesondere bei kleinen, täglich fälligen Spareinlagen könnte ein staatlich reguliertes Sparprodukt angedacht werden, wie es bereits z. B. in Frankreich existiert, dort sogar sozial nach Haushaltseinkommen gestaffelt.

- Bei variabel verzinsten Krediten könnten kostenlose Stundungen – wie während der Covid-Pandemie – und kostenlose Vertragsänderungen, wie Laufzeitverlängerungen oder Umstieg auf einen attraktiven Fixzinskredit, für in Zahlungsschwierigkeiten geratene Kreditnehmer:innen erste Abhilfe schaffen.