In den letzten Jahrzehnten kam es zu einer zunehmenden „Finanzialisierung“ der Wirtschaft. Darunter versteht man eine Ausdehnung des Finanzsektors, den Aufstieg der Finanzwirtschaft zur Leitindustrie und die stufenweise Unterwerfung aller anderen Wirtschaftsbereiche unter die Logik der Finanzbranche. Statt der versprochenen Wohlstandsgewinne führte diese Entwicklung vielmehr zu einer Schwächung der Wirtschaft durch einen Rückgang der Sachkapitalinvestitionen und einer gesamtwirtschaftlichen Verschuldungsdynamik. Erst mit der schwersten Wirtschaftskrise seit den 1930ern kam das neoliberale Modell ins Wanken.

Weitere Merkmale, die die Finanzialisierung beschreiben, sind die Deregulierung und Globalisierung der Finanzmärkte, die explosionsartige Verbreitung neuer Finanzinstrumente, der Aufstieg von institutionellen Investoren (Fonds) und Investmentbanken, sowie die dramatische Ausweitung des Kredit- und Anlagegeschäftes für PrivatkundInnen in Form von Hypotheken, Konsumkrediten und der privaten Alterssicherung.

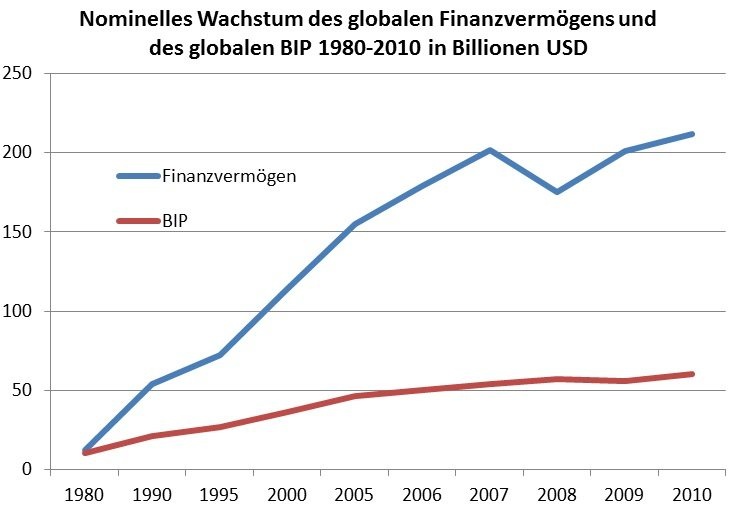

Finanzvermögenzuwachs „über den Verhältnissen“

Von großer Bedeutung ist in diesem Zusammenhang, dass dem gewaltigen Anwachsen der Finanzvermögen kein entsprechendes Wachstum von Gütern und Dienstleistungen gegenüberstand. Da in einer Volkswirtschaft die finanziellen Vermögen der einen immer den finanziellen Verbindlichkeiten der anderen entsprechen, ist die Finanzialisierung letztlich so etwas wie eine dramatische Bilanzverlängerung, also eine Aufblähung von Vermögens- und Schuldenwerten, die sich aber nicht immer als werthaltig erweisen. Am anschaulichsten zeigt dies wohl die drastische Zunahme von Finanzkapital im Vergleich zum BIP:

Kurzfristige Rendite ersetzt langfristige Investition

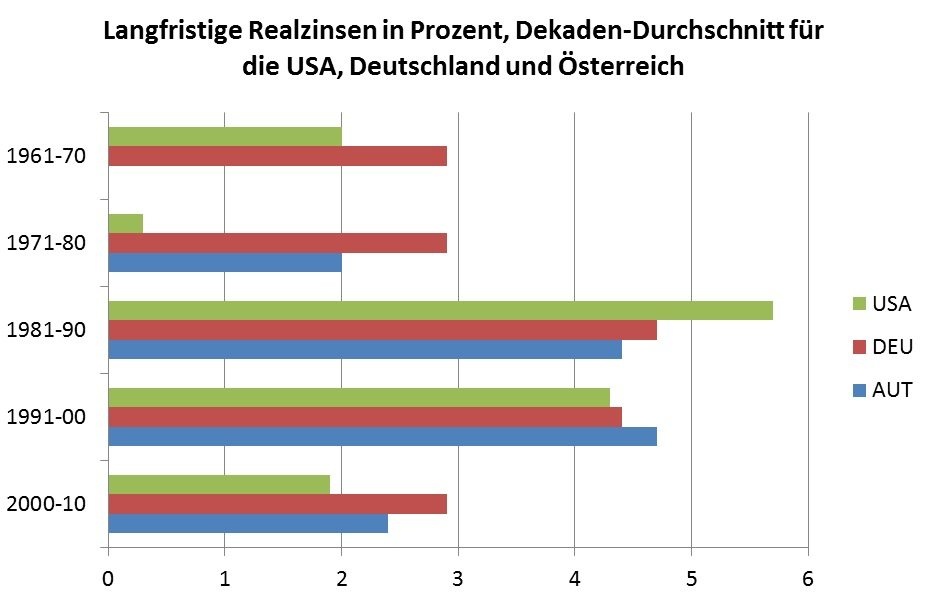

Ein wichtiges Kennzeichen der Finanzialisierung war die Shareholder-Value-Orientierung, die alle Unternehmensziele auf Aktionärsinteressen reduzierte. Kursgewinne wurden wichtiger als Renditen, die langfristige Rentabilität trat gegenüber kurzfristigen finanzwirtschaftlichen Kennzahlen in den Hintergrund. Die zunehmende Spekulation führte zu Kursschwankungen, volatilen Preisen, regelmäßigen Finanzkrisen und insgesamt einem instabilen ökonomischen Umfeld. Ausschüttungen, Aktienrückkäufe und Finanzveranlagungen gewannen gegenüber physischen Investitionen an Bedeutung. Die volatilen Preise und die Shareholder-Value-Orientierung machten physische Kapitalinvestitionen für Unternehmen von der Angebotsseite her unattraktiver, gleichzeitig wurden weltweite Veranlagungen durch die Liberalisierung der Finanzmärkte leichter möglich. Begleitet von einer Hochzinspolitik der Notenbanken, verschob sich die Rentabilität von Sachkapitalinvestitionen hin zu Finanzveranlagungen.

Neben diesen Push-Faktoren „weg von den Investitionen“, existieren aber auch noch Pull-Faktoren „hin zur Finanzveranlagung“. Beispielsweise die zuvor erläuterte Liberalisierung der Finanzmärkte mit der Möglichkeit weltweit nahezu beliebig zu veranlagen. Des Weiteren gibt es Entwicklungen, die gleichzeitig Geld von Investitionen „wegpushen“ und zum Finanzsektor „hinziehen“, allen voran der Kurswechsel der Zinspolitik der Notenbanken in den 1970er-Jahren. Seitdem übersteigt das Zinsniveau die gesamtwirtschaftliche Wachstumsrate, sodass kreditfinanzierte Investitionen für produzierende Unternehmen weniger rentabel sind, während Finanzveranlagung lukrativer werden. Die gesamtwirtschaftliche Wachstumsrate ist ein guter Maßstab für die durchschnittliche Verzinsung einer Investition in Realkapital.

Umverteilung von Konsum zu Veranlagung nährt Finanzmärkte …

Eng verschränkt mit der Finanzialisierung ist ein zweiter Trend der neoliberalen Epoche, nämliche die Umverteilung von Arbeit zu Kapital und innerhalb der Arbeitseinkommen von arm zu reich. Das vielleicht wichtigste Merkmal war die Tatsache, dass die Masseneinkommen nicht mehr mit dem Produktivitätswachstum mithielten. Dadurch nahm der Anteil der Masseneinkommen am Volkseinkommen in allen industrialisierten Staaten deutlich ab, der Anteil der Kapitaleinkommen wuchs gegengleich an.

Auch in der personellen Verteilung kam es zu einer Polarisierung, die Haushalte mit hohen Einkommen legten in den industrialisierten Staaten zu, während jene mit geringeren Einkommen Anteile am Gesamteinkommen verloren. Die steigenden Profite wurden mangels (Konsum)Nachfrage nicht investiert, die steigenden Spitzeneinkommen wurden wegen Sättigung nicht konsumiert.

Dadurch wurden enorme Summen zur Veranlagung auf den internationalen Finanzmärkten geparkt. Die Entstehung der Unmengen an spekulativem Kapital das zum Spielgeld für die Finanzmärkte wurde, ist somit ein Resultat der großen Umverteilung in der neoliberalen Epoche.

… zu Lasten der Sachinvestitionen

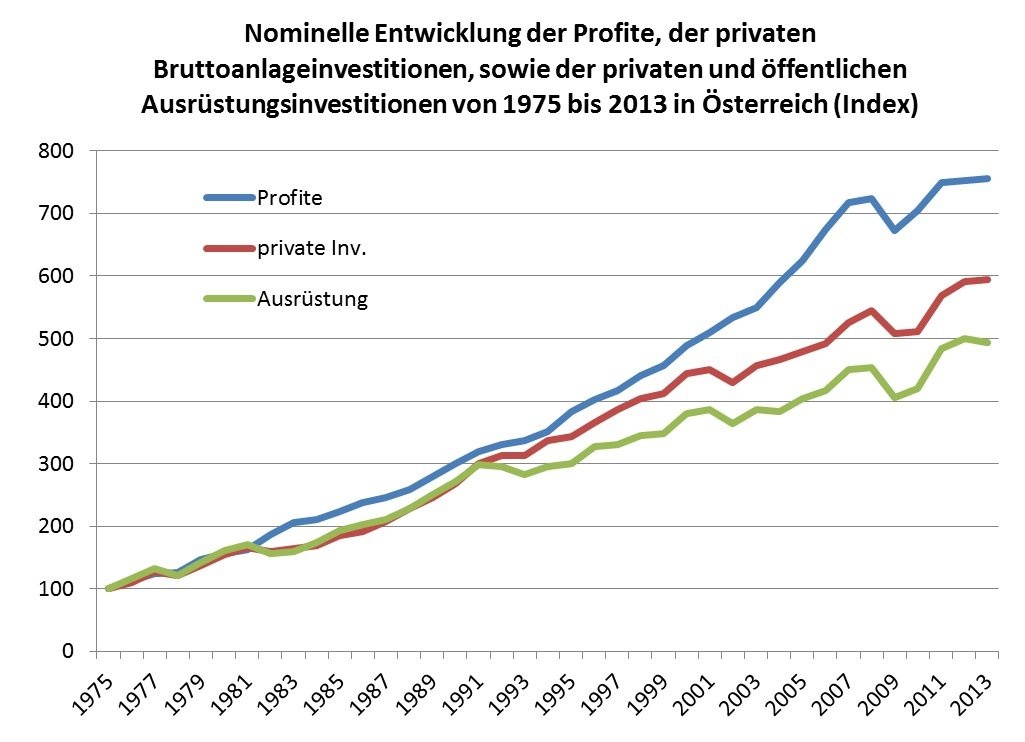

Die Shareholder-Value-Orientierung, die Liberalisierung der Finanzmärkte, die volatilen Kalkulationspreise und die Verschiebung in der Profitabilität zwischen Real- und Finanzwirtschaft, dürften fundamentale Auswirkungen auf das Investitionsverhalten der Unternehmen gehabt haben. Diese angebotsseitigen Aspekte wurden durch die große Umverteilung während der neoliberalen Epoche nochmals nachfrageseitig ergänzt. Auf Grund der Finanzialisierung und der Lohnzurückhaltung verringerten sich die Investitionen im Verhältnis zu den Profiten in den industrialisierten Staaten.

Auch für Österreich zeigt sich deutlich, dass die Investitionen mit der Entwicklung der Profite nicht mithalten konnten, was auch die These in Frage stellt, dergemäß Investitionen das Resultat hoher Profite sind. Die Abbildung zeigt die Entwicklung der Profite sowie der Investitionen seit 1975.

Die rote Linie repräsentiert die privaten Bruttoanlageinvestitionen, von denen sich die Profite spätestens ab dem Jahr 2000 entkoppeln. Die grüne Linie repräsentiert die privaten und öffentlichen Ausrüstungsinvestitionen. Diese sind für die Wirtschaftsdynamik besonders aussagekräftig, weil sie sich auf Maschinen und Fahrzeuge, nicht jedoch auf Gebäudeanlagen oder Wohnbau beziehen. Die gesamtwirtschaftlichen Ausrüstungsinvestitionen konnten spätestens seit 1992 nicht mehr mit der Profitentwicklung mithalten.

Crash vorprogrammiert

Gleichzeitig führte die Umverteilung zu einer Verschuldungsdynamik. In den USA wurden die stagnierenden Masseneinkommen durch private Kreditaufnahme überkompensiert, während in Deutschland und Österreich die Lohnzurückhaltung zu einer Dämpfung der Importe und einem entsprechenden Aufbau von Leistungsbilanzüberschüssen geführt hat. Im Zuge der Umverteilung hat sich in den USA der Privatsektor, in Deutschland und Österreich das Ausland und in fast allen Ländern der Staatssektor verschuldet. Alle volkswirtschaftlichen Sektoren gerieten in die eine oder andere Richtung aus dem Gleichgewicht und die Lücke zwischen Einnahmen und Ausgaben vergrößerten sich permanent. Die Finanzialisierung fungierte als Puffer für die Ungleichgewichte zwischen den Sektoren.

Die Turbulenzen am Subprime-Hypothekenmarkt, die sich in den USA im Jahr 2007/08 bemerkbar machten, waren zweifellos der Auslöser für den Crash der Finanzmärkte. Die dem neoliberalen Modell inhärente permanente Zunahme der Verschuldung ist hingegen die Ursache für die Finanzkrise 2007/08 und die große Rezession 2008/09.

Dieser Beitrag beruht auf einen Teil der ausführlichen Studie „Das neoliberale Modell – Genese, Politiken, Bilanz“.