Die Niedrigzinspolitik der Europäischen Zentralbank führt zu negativen Realzinsen für Geldanlagen. Konservative beklagen eine „kalter Enteignung“ und versuchen mit diesem Argument die „kleinen SparerInnen“ politisch ins Boot zu holen. Doch diese profitieren eigentlich von den niedrigen Zinsen: Sie entlasten den Staatshaushalt finanziell und machen damit Mittel für Sozial- und Beschäftigungspolitik frei. Sie können mithelfen, die Konjunktur zu beleben und den Arbeitsmarkt zu stabilisieren. Schließlich korrigieren niedrige Zinssätze zusammen mit einer Verringerung der Ausschüttung von Dividenden die Einkommensverteilung zulasten der VermögensbesitzerInnen und zugunsten von Realwirtschaft und Beschäftigten.

Niedrigzinsen belasten die FinanzvermögensbesitzerInnen und helfen bei der Finanzierung des Sozialstaats

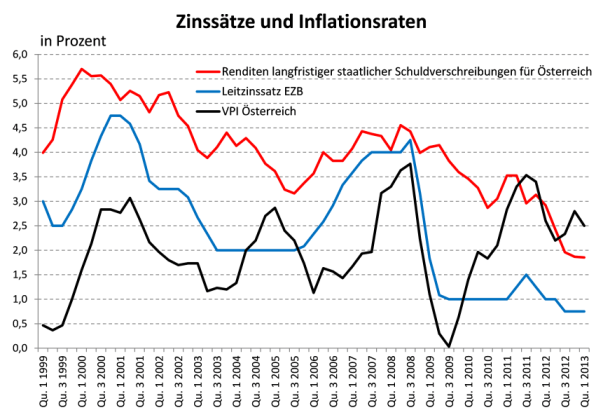

Ein Achtel Prozent beträgt der Zinssatz für tägliche fällige Spareinlagen. Selbst wenn man dem Staat für zehn Jahre Geld borgt, bekommt man kaum zwei Prozent jährlich. Das ist weniger als der Anstieg der Verbraucherpreise. Mit Sparen ist nichts zu verdienen, im Gegenteil die Realzinsen für Geldanlagen sind derzeit meist negativ.

Über die negativen Realzinsen erregen sich Konservative und Liberale europaweit: Es wird von „kalter Enteignung“ und „finanzieller Repression durch den Staat“ geredet. Wenn hingegen Arbeitslosengelder oder Pensionen in Spanien, Griechenland und anderen Ländern gekürzt werden, dann läuft das unter „notwendige Strukturreformen“ und „Verbesserung der Anreizsysteme“. Enteignung und Unterdrückung ist für die Eliten nur relevant, wenn die Interessen der VermögensbesitzerInnen betroffen sind. Negative Realerträge aus Finanzanlagen sind in nennenswertem Ausmaß nur für das oberste Fünftel der Haushalte spürbar. Großen Umfang erreichen sie ohnehin nur bei den obersten fünf Prozent, die in Österreich wie in der Eurozone insgesamt knapp die Hälfte des gesamten Vermögens besitzen.

Für die unteren und mittleren Einkommensgruppen wirkt das niedrige Zinsniveau per Saldo hingegen positiv auf die verfügbaren Einkommen: Denn zum Ersten verringert es die Finanzierungskosten des Staates erheblich. Seit Beginn der Finanzkrise sind die Zinssätze für österreichische Staatsanleihen um 2,5 Prozentpunkte gesunken. Das hat schon kurzfristig die Zinsausgaben im Staatshaushalt um etwa 750 Millionen Euro pro Jahr verringert und damit den budgetären Spielraum erhöht. Diese Einsparungen sind heuer z.B. gleich hoch wie die Kosten der Anhebung der Pensionen in der gesetzlichen Pensionsversicherung um durchschnittlich 1,8%. Für PensionistInnen ist diese Anhebung viel wichtiger, als der reale Verlust von ein paar Euro auf dem Sparbuch.

Zum Zweiten begünstigen niedrige Zinsen realwirtschaftliche Investitionen gegenüber Finanzanlagen. Damit werden echte Werte wie Wohnungen, Maschinen oder Kindergärten gefördert statt nur Buchungszeilen auf den Konten der oberen Hunderttausend. So entstehen die dringend benötigten Impulse für Konjunktur und Beschäftigung. Die EU befindet sich im sechsten Jahr der tiefen von Banken und Finanzmärkten ausgelösten Krise, die sich in Rezession, Massenarbeitslosigkeit und hohen Staatsschulden äußert. Die Krise ist vor allem das Ergebnis einer falschen, auf der neoklassischen Theorie basierenden Wirtschaftspolitik der EU.

Niedrige Zinsen helfen, aus der tiefen Finanzkrise herauszuwachsen

Vor allem die keynesianische Theorie zeigt, wie niedrige Zinssätze die Wirtschaft beleben können. Primär werden die Investitionen der Unternehmen, denen die Schlüsselrolle für die wirtschaftliche Dynamik zukommt, von den Absatzerwartungen bestimmt, also den subjektiven Einschätzung der Unternehmen bezüglich der Entwicklung der Nachfrage nach den von ihnen produzierten Gütern und Dienstleistungen. Bei gegebenen Erwartungen bestimmt aber das Zinsniveau für Investitionskredite die Höhe der Investitionen. In besonders trüben Zeiten, wie sie derzeit in Europa herrschen, hat die keynesianische Theorie der „Investitionsfalle“ besondere Relevanz: Angesichts geringer Auslastung der Kapazitäten sind die Investitionsbereitschaft der Unternehmen und damit die Kreditnachfrage so schwach ausgeprägt, dass selbst sehr niedrige Zinssätze nicht zur Investitionsbelebung führen. In dieser Situation sind niedrige Zinssätze alleine zu wenig. Zusätzlich muss ein expansiver Impuls durch die staatliche Budgetpolitik die Wirtschaft wieder in Schwung bringen.

Generell verbessern niedrige Zinssätze nicht nur die Grundlagen für die Expansion der Realwirtschaft, sondern auch eine Umverteilung von Einkommen von den FinanzvermögensbesitzerInnen zugunsten der Realwirtschaft. John Maynard Keynes erwartete langfristig eine Stagnation der Wirtschaft wegen der Zunahme der Finanzvermögen, hoher Ersparnisse und fehlender Nachfrage nach Gütern und Dienstleistungen. Dagegen sollte Umverteilung nach unten und niedrige Zinsen helfen, kurzum die von Keynes so bezeichnete „Euthanasie der Rentiers“. Heute muss diese Forderung nach niedrigem Zinsniveau wohl um jene nach einer Verringerung der Ausschüttungen von Dividenden durch die Konzerne ergänzt werden.

Die monetaristische Theorie tritt hingegen für ein hohes Zinsniveau ein. In ihrem Rahmen hat die Geldpolitik nur die Aufgabe, das Preisniveau zu stabilisieren. Realwirtschaftliche Folgen der Geldpolitik sind nicht in ihrem Blickfeld und die Verteilungswirkungen hoher Zinssätze zugunsten der VermögensbesitzerInnen entsprechen ohnehin ihren ideologischen Vorlieben.

Die gegenwärtige Lage in der EU ist von weitgehender Unterauslastung der Ressourcen gekennzeichnet. Die Geldpolitik muss das kurz- und langfristige Zinsniveau so lange möglichst niedrig halten, als die Konjunktur schwach und die Arbeitslosigkeit über dem Niveau von 2008 bleibt. Vor allem die Zinssätze für Staatsanleihen und Unternehmenskrediten in Spanien, Italien, Irland, Portugal und Griechenland müssen noch weiter sinken, etwa in dem die Europäische Zentralbank endlich beginnt, so wie vor ihr die FED in den USA oder die Bank of England direkt Staatsanleihen anzukaufen. Dies würde sowohl den Staatshaushalt als auch die Unternehmen in diesen Ländern massiv entlasten. Bei einer Staatsschuld von 90% des BIP (dem aktuellen Durchschnitt in der EU) macht es einen immensen Unterschied, ob das Zinsniveau für Staatsanleihen bei unter 2% wie in Großbritannien oder bei 4 bis 5% wie in Spanien liegt. Über kurz oder lang bedeutet das ein um nahezu 3% des BIP niedrigeres jährliches Budgetdefizit oder zusätzliche Mittel zur Bekämpfung der Massenarbeitslosigkeit in diesem Ausmaß.

Risiko von spekulativen Blasen durch straffe Regulierung unterbinden

Wie immer bei wirtschaftspolitischen Maßnahmen sind positive Wirkungen auch mit Risiken verbunden. Ernst zu nehmen ist vor allem die Gefahr, die umfangreiche Versorgung der Banken mit niedrig verzinster Liquidität könnte wieder zu spekulativen Blasen auf Aktien-, Wohnungs- und Häusermärkten führen. Dafür gibt es bereits gewisse Anzeichen auf den Aktienmärkten der Industrieländer und in manchen Segmenten der Immobilienmärkte. Diesen Problemen muss mit stärkerer Regulierung begegnet werden: Eine deutliche Erhöhung der Eigenkapitalanforderungen für Banken, strengere Finanzaufsicht und griffige Steuern auf Finanz- und Immobilientransaktionen. Auch in Österreich gibt es dafür ganz konkrete Ansatzpunkte: Rasche Abschaffung der steuerlichen Förderung für Vorsorgewohnungen und der Ausnahmen bei der Grunderwerbssteuer; zügiger Ausbau des sozialen Mietwohnungsbaus, um das Angebot an Wohnungen zu erhöhen und so die Preisblase zu bekämpfen.

Insgesamt ist ein niedriges Zinsniveau kurz- und langfristig wünschenswert. Bei entsprechenden regulatorischen Rahmenbedingungen begünstigt es die Realwirtschaft und verteilt Einkommen von oben nach unten um.