Während die EZB die Leitzinsen bei 0,25% und damit nahe der Null-Untergrenze für Nominalzinsen hält, werden immer mehr Stimmen laut, die ein rasches Ende der Niedrigzinspolitik fordern. Erstens weisen Verfechter von Leitzinsanhebungen darauf hin, dass das niedrige Zinsniveau die Sparzinsen nach unten drückt, was aufgrund von negativen Realzinsen zu einer „kalten Enteignung der Sparer“ führe. Zweitens wird davor gewarnt, dass die Niedrigzinspolitik der EZB das Entstehen gefährlicher Vermögenspreisblasen befeuere. Im Folgenden werden diese beiden zentralen Einwände gegen die Niedrigzinspolitik der EZB entkräftet: Zum einen sind niedrige Zinsen in der derzeitigen makroökonomischen Situation von entscheidender Bedeutung für die Realwirtschaft, weil sie Wachstum und Beschäftigung unterstützen und der gefährlichen Deflationstendenz in der Eurozone entgegenwirken. Zum anderen ist der verschärfte und gezielte Einsatz von Finanzmarktregulierung in derzeitigen Situation besser geeignet, um Preisblasen zu unterbinden.

Deflationsdruck in der Eurozone

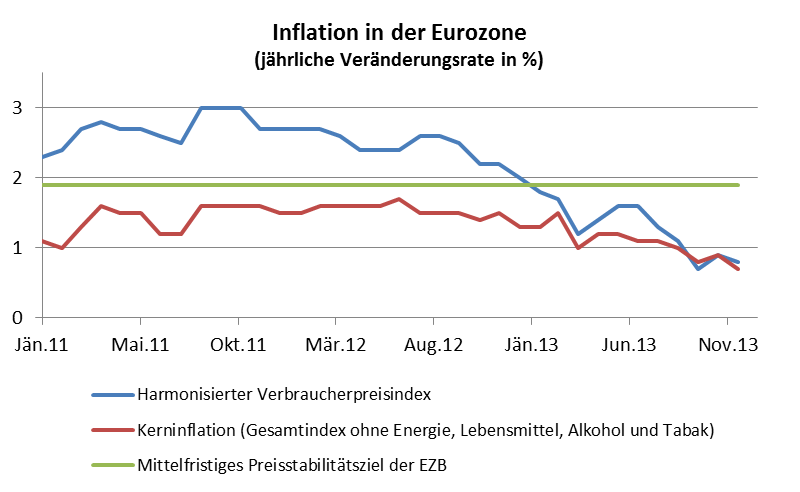

Die Verbraucherpreisinflation in der Eurozone ist zu niedrig, nicht zu hoch; sie lag im Dezember 2013 bei 0,8%. Das mittelfristige Preisstabilitätsziel der EZB liegt für die Eurozone unter, aber nahe 2 Prozent. Dieses Ziel wird im Moment klar verfehlt. Auch bei der sogenannten Kerninflation, die stark schwankende Lebensmittel- und Energiepreise nicht berücksichtigt, zeigte die Entwicklungstendenz zuletzt besorgniserregend nach unten.

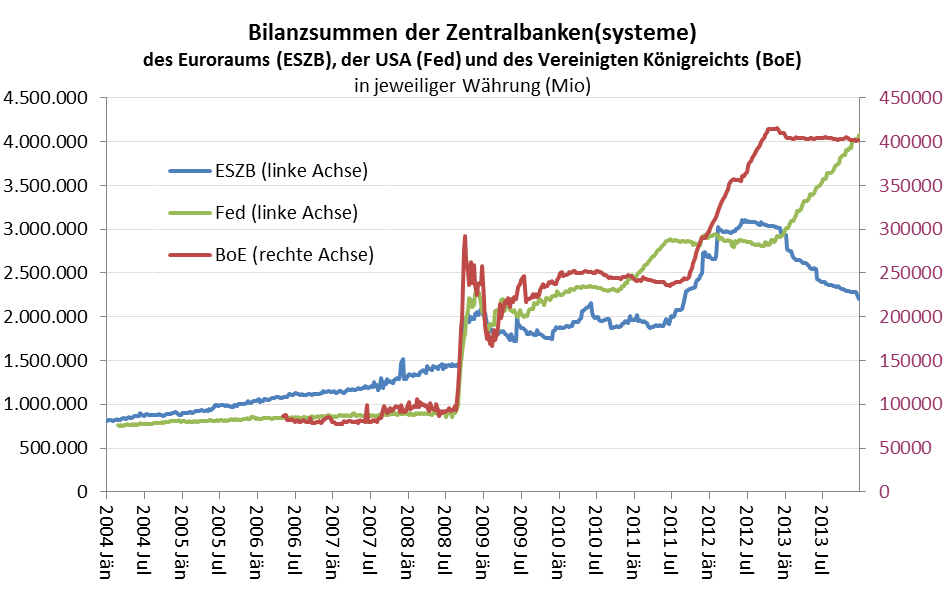

Daten: Eurostat Dazu kommt, dass die EZB für das nächste Jahr eine weitere Abweichung gegenüber dem Preisstabilitätsziel nach unten erwartet. Die zentrale Gefahr, der sich die geldpolitischen Entscheidungsträger gegenübersehen, ist demnach eine deflationäre Entwicklung mit all ihren verheerenden makroökonomischen Auswirkungen: Deflationen gehen mit jahrelang schmerzhaft niedrigem Wirtschaftswachstum und steigender Arbeitslosigkeit einher. Wenn die Wirtschaftsakteure erwarten, dass die Preise in Zukunft weiter fallen werden, verschieben sie bereits geplante Ausgaben. Daraufhin sinkt die Nachfrage, wodurch weiterer Abwärtsdruck auf die Preise entsteht; es besteht die Gefahr eines Teufelskreises. Eine erst einmal eingetretene Deflation wirtschaftspolitisch zu bekämpfen, ist nur schwer möglich; insbesondere in einer Situation, in der die Leitzinsen die Null-Untergrenze erreicht haben. Zinsanhebungen sind in der derzeitigen Situation unbedingt zu vermeiden, um den Deflationsdruck nicht weiter anzufachen. Die EZB beging bereits im April 2011 und Juli 2011 den schwerwiegenden Fehler einer verfrühten Anhebung des Leitzinses – obwohl die konjunkturelle Lage weiterhin instabil war und es keine Anzeichen für einen problematischen Anstieg der Kerninflation gab. Auch wenn die Zinsanhebung jeweils nur 0,25 Basispunkte betrug, waren die Effekte auf die Erwartungen bezüglich des zukünftigen geldpolitischen Kurses der EZB fatal. Die Inflationserwartungen setzten im zweiten Halbjahr 2011 zur Talfahrt an. Dadurch trug die EZB maßgeblich dazu bei, dass das Aufkeimen einer wirtschaftlichen Erholung erstickt wurde. Die EZB musste ihre Zinsanhebungen aus dem Frühjahr 2011 nicht nur rückgängig machen, sondern die Leitzinsen bis zum November 2013 auf 0,25% absenken, nachdem die Wirtschaft in der Eurozone im Jahr 2012 mit -0,7% real geschrumpft war. Doch der volkswirtschaftliche Schaden der verfrühten Zinsanhebung auf die Nachfrageentwicklung war bereits entstanden und nicht mehr rückgängig zu machen. Dieser Fehler darf nicht wiederholt werden, solange die Arbeitslosigkeit in der Eurozone auf Rekordniveau liegt. Zinsen und Schulden Die Niedrigzinspolitik der EZB ist außerdem von zentraler Bedeutung, wenn es um die Bedienung und den Abbau der Schuldenlast von Staaten und Privaten geht. Fallende Preise führen zu einer steigenden realen Schuldenlast, weil die nominal fixierten Schulden mit einem steigenden realen Eurowert bedient werden müssen: Schuldner müssen einen zunehmenden Anteil ihrer Einnahmen für die Bedienung der Schulden aufwenden und reduzieren deshalb die für die Realwirtschaft so wichtigen Ausgaben auf Güter und Dienstleistungen. Umso wichtiger ist es vor diesem Hintergrund, dass die EZB alles unternimmt, um das Zinsniveau nach unten zu drücken. Zinsanhebungen würden die Realwirtschaft derzeit in einen Teufelskreis aus fallenden Preisen und sinkender Nachfrage treiben, weil die überschuldeten Staaten und privaten Akteure noch stärker mit dem Schuldenabbau belastet wären. Niedrige Zinsen: Gefahr einer Blasenbildung? Neben dem Vorwurf der systematischen Enteignung von Sparern warnen Verfechter von Zinsanhebungen vor allem davor, dass niedrige Zinsen die Finanzmarkstabilität gefährden, weil sie das Entstehen von Vermögenspreisblasen befeuern. Die Gefahr von Blasenbildungen muss natürlich sehr ernst genommen werden. Allerdings ist Geldpolitik ein zu grobes und damit wenig geeignetes Instrument, um Finanzmarktstabilität zu gewährleisten. Viel geeigneter erscheint eine Verschärfung der Finanzmarktregulierung, insbesondere im Bereich der Banken. Außerdem können sogenannte makroprudenzielle Instrumente Abhilfe schaffen, um die Finanzmarktstabilität zu stärken. Darunter fallen beispielsweise Eigenkapitalanforderungen von Banken, Kapitalbuffer, Liquiditätsanforderungen, Kreditrestriktionen in bestimmten Marktsegmenten, Immobilienkreditinstrumente, die Begrenzung des zulässigen Fremdkapital-Eigenkapital-Verhältnisses in der Bilanz von Banken, Korrektursteuern auf Finanz- und Immobilientransaktionen usw. Der kombinierte Einsatz makroprudenzieller Instrumente zur Bekämpfung von systemischen Risiken hat einen zentralen Vorteil: Im Gegensatz zur Geldpolitik ist auf der Ebene der Nationalstaaten ein stärker zielgerichteter, auf die spezifischen Marktrisiken abgestimmter Einsatz möglich. Dadurch können unerwünschte negative makroökonomische Auswirkungen, wie sie derzeit aus einem flächendeckenden Anstieg des Zinsniveaus in der Eurzone auf Wachstum und Beschäftigung entstünden, zwar nicht beseitigt, aber zumindest reduziert werden. Es gibt allerdings noch ein zweites wichtiges Argument im Zusammenhang mit Finanzmarktstabilität, das gegen Leitzinserhöhungen spricht: Die Vermeidung von Deflation hat ganz entscheidende Bedeutung, um Verwerfungen an den Finanzmärkten zu verhindern. Denn bei Deflation wird durch die steigende reale Schuldenlast Druck auf die Schuldner aufgebaut. Dies kann zu heftigen Turbulenzen im Banken- und Finanzsystem führen, wenn es zu einer Schuldendeflationsspirale und einem sich selbst verstärkenden Kreislauf an Schuldnerausfällen kommt. Die EZB tut zu wenig, nicht zu viel Die Geldpolitik ist in der aktuellen Situation in der Eurozone gefordert, alles in ihrer Macht stehende zu tun, um die Realwirtschaft anzukurbeln; dazu bedarf es einer konsequenten Niedrigzinspolitik. Die EZB agierte jedoch in den letzten Jahren viel zu zögerlich, was die Ausweitung ihrer Bilanzsumme durch unkonventionelle geldpolitische Maßnahmen – wie zum Beispiel den Ankauf von „giftigen“ Wertpapieren oder Staatsanleihen – zur Senkung des Zinsniveaus betrifft. Die US-Notenbank Fed und die in Großbritannien zuständige Bank of England weiteten seit dem Zusammenbruch von Lehman Brothers im Herbst 2008 und den damit einhergehenden Verwerfungen im Banken- und Finanzsystem ihre Bilanzsummen jeweils um mehr als das Vierfache aus. Die EZB war mit einer Bilanzsummenausweitung um rund 50% viel zögerlicher, wobei ihre Bilanzsumme 2013 sogar deutlich rückläufig war.

Quelle: EZB, Board of Governors of the Federal Reserve System, Bank of England Die Zurückhaltung der EZB erscheint vor allem in Bezug auf den Ankauf von langfristigen Staatsanleihen als problematisch: Denn in diesem Bereich müsste sie einen verstärkten Beitrag leisten, um die Risikoaufschläge auf Staatsanleihen für die Krisenländer der Eurozone nach unten zu drücken. Dadurch würde die Zinslast vermindert werden, was für dringend notwendigen budgetpolitischen Spielraum sorgen würde. Der Vorwurf, dass die niedrigen Zinsen in der Eurozone zu einer „Enteignung der Sparer“ führe, zerbröselt unter der Tatsache, dass die Menschen in Europa unter der weiterhin auf Rekordniveau liegenden Arbeitslosigkeit zu leiden haben. Auch der Einwand, dass niedrige Zinsen das Entstehen von Finanzmarktstabilität begünstigen, sollte für geldpolitische Erwägungen im Moment nicht ausschlaggebend sein. Denn zum einen stellt eine Deflationsspirale ein nicht minder großes systemisches Risiko dar; und zum anderen sind Instrumente der Finanzmarktregulierung sinnvoll einsetzbar, um in der derzeitigen Situation das Ziel einer verstärkten Finanzmarkstabilität zu fördern. Zusammenfassend ist festzuhalten, dass ein niedriges Zinsniveau die Realwirtschaft stärkt; und genau das sollte für die wirtschaftspolitischen Entscheidungsträger derzeit höchste Priorität haben. Der Vergleich der Bilanzsummenexpansion der Fed und der EZB verweist darauf, dass die EZB ihren Spielraum punkto Niedrigzinspolitik durch unkonventionelle geldpolitische Maßnahmen stärker nützen könnte, um den gefährlichen Deflationstendenzen entgegenzuwirken.